Učinci pooštravanja monetarne politike Europske središnje banke (ESB) u Hrvatskoj već su vidljivi, no intenzitet prijenosa rasta ključnih kamatnih stopa među najslabijima je u europodručju, pokazala je analiza Hrvatske narodne banke (HNB).

U razdoblju od srpnja 2022. do lipnja 2023. godine, ključne kamatne stope ESB-a povećane su za visokih 400 baznih bodova. Rast ključnih kamatnih stopa prenio se na rast kamatnih stopa na kredite i depozite u bankama u zemljama europodručja, pri čemu je prijenos u Hrvatskoj među najslabijima, navodi se iz Direkcija za monetarnu politiku HNB-a.

U analizi, koja je dostavljena našem portalu, vidljivo je i da se prijenos promjene ključnih kamatnih stopa razlikuje među pojedinim domaćim bankama. Analiza je pokazala i da su sistemski važne banke intenzivnije povećavale kamatne stope na kredite poduzećima, stambene kredite stanovništvu te oročene depozite poduzeća u odnosu na ostale banke.

Banke su snažnije povećale kamatne stope u poslovanju s poduzećima nego u poslovanju sa stanovništvom, ali i kamatne stope na kredite u usporedbi s kamatnim stopama na depozite. Intenzivniji porast kamatnih stopa na kredite nego na depozite može se pojasniti nastojanjem banaka da održe kamatnu maržu.

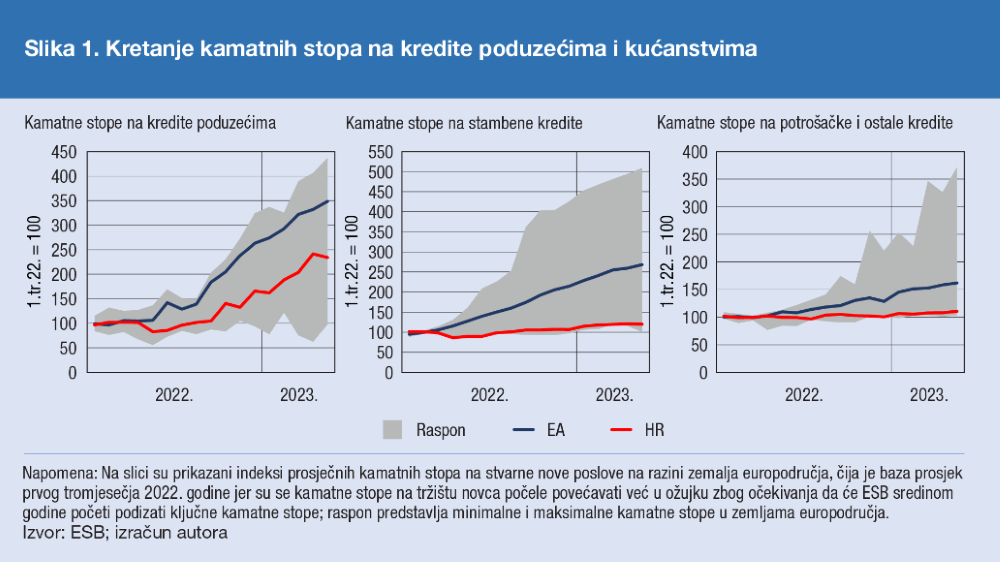

Primjerice, od početka 2022. do svibnja 2023. kamatne stope na kredite poduzećima rasle su znatno sporije u odnosu na prosjek europodručja, dok je rast kamatnih stopa na stambene te potrošačke i ostale kredite za stanovništvo među najslabijima u europodručju, odnosno Hrvatska se kreće oko donje granice raspona. Slična je situacija i s depozitima.

Kao ključni činitelji koji ublažavaju intenzitet prijenosa u Hrvatskoj u odnosu na druge zemlje europodručja mogu se izdvojiti neki jednokratni, npr. pad premije za rizik zemlje i snažan rast viška likvidnosti zbog ulaska u europodručje, te neki strukturni, kao što su stabilna i rastuća depozitna baza, uloga depozita kao dominantnog izvora financiranja banaka, relativno nizak omjer kredita i depozita te mali udio promjenjivih kamatnih stopa pri odobravanju kredita.

Prijenos promjene ključnih kamatnih stopa razlikuje se i među pojedinim domaćim bankama.

Na povećanje EURIBOR-a od 100 baznih bodova sistemski važne banke snažnije su povećale kamatne stope na kredite poduzećima (oko 55 baznih bodova) u odnosu na ostale banke (oko 23 bazna boda), pri čemu je taj učinak malo izraženiji kod dugoročnih kredita. Razlike su prisutne i pri određivanju kamatnih stopa na oročene depozite poduzeća, kao i pri određivanju kamatnih stopa na stambene kredite stanovništvu. Sistemski važne banke imaju i manji udio loše aktive, bolju kapitaliziranost, troškovno su efikasnije te imaju manji udio depozita u ukupnim izvorima sredstava.

Na intenzitet kamatnog prijenosa utječu i ostala obilježja banaka, poput njihova poslovnog modela, kvalitete aktive, efikasnosti ili kapitalne adekvatnosti.

Pročitajte još:

Lošija kvaliteta aktive i veći udio stabilnih izvora financiranja oslabljuju prijenos povećanja ključnih kamatnih stopa na kamatne stope banaka. Banke koje imaju velik udio nenaplativih potraživanja povećanjem kamatnih stopa mogle bi dodatno privući rizičnije projekte, čime bi povećale vjerojatnost neispunjenja kreditnih obveza. Intenzitet kamatnog prijenosa slabiji je u bankama s većim osloncem na depozite u ukupnim izvorima sredstava.

Banke s visokim udjelom depozita, koji su manje elastični na promjene kamatnih stopa od ostalih izvora financiranja banaka, mogu prilagoditi kamatne stope tržišnim uvjetima sporije nego druge banke.