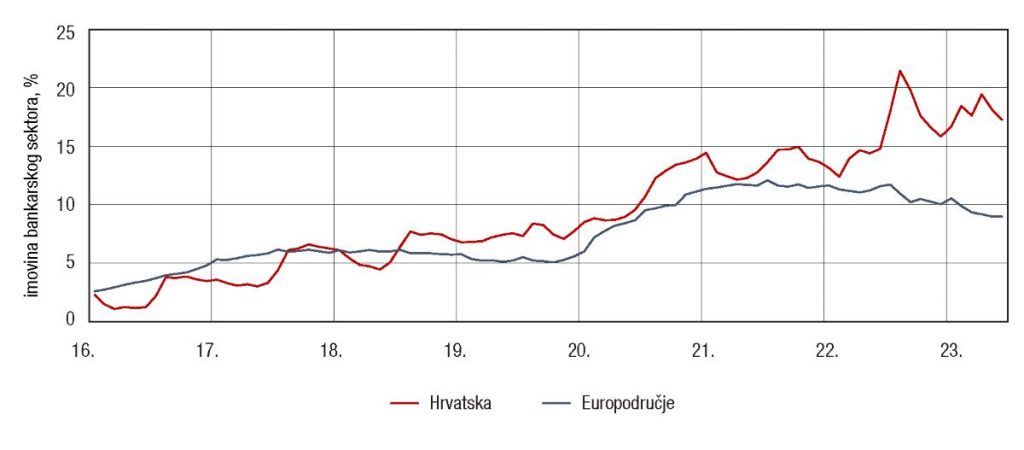

Snažan porast tržišnih kamatnih stopa u uvjetima pooštravanja monetarne politike povoljno se odrazio na profitabilnost banaka u Hrvatskoj, navodi se u analizi Hrvatske narodne banke (HNB).

To ponajviše odražava visoku razinu kratkoročne likvidne imovine, uglavnom u obliku rezervi kod središnje banke, koja zbog rasta ključnih kamatnih stopa Europske središnje banke (ESB) donosi veće prinose. Rastu profitabilnosti pridonijela je i razmjerna sporost pri podizanju depozitnih stopa. Banke su tako proširile svoje kamatne marže povećanjem kamatnih stopa na nove kredite te u manjoj mjeri na postojeće, i to u poslovanju s poduzećima i državom, gdje su ujedno znatno porasli neto kamatni prihodi. S druge strane, kamatna razlika u poslovanju sa stanovništvom ostala je razmjerno stabilna, pri čemu se nisu znatnije mijenjale ni kamatne stope na depozite kao ni na kredite.

„Snažan porast kamatnih stopa na oročene depozite stanovništva počeo je potkraj trećeg tromjesečja 2023. utjecati na profitabilnost banaka. Kamatne stope na oročene depozite stanovništva započele su snažnije rasti od rujna 2023., s vremenskim odmakom u odnosu na stope na oročene depozite poduzeća, koje su snažno porasle još u prvoj polovini prošle godine. Jačanju konkurencije na tržištu izvora financiranja osobito pridonose izdanja državnih vrijednosnih papira ponudom prilagođenih stanovništvu i nastojanja pojedinih banaka da povećaju tržišne udjele“, navodi se u HNB-ovom blogu “Zrnca pijeska stvaraju planine – kako rast depozitnih stopa utječe na profitabilnost banaka?”.

Udio oročenih u ukupnim depozitima poduzeća porastao je lani sa 6,8 posto na 23,9 posto, što je još uvijek znatno ispod razine tog udjela u razdoblju visokih depozitnih stopa prije deset godina. Udio oročenih u ukupnim depozitima kućanstava tek je nedavno počeo blago rasti i krajem prošle godine dosegnuo je 27 posto, čime je tek počeo zatvarati jaz prema maksimalnih 80 posto zabilježenih u prvoj polovini prošlog desetljeća.

Intenzitet smanjenja dobiti zbog većih kamatnih troškova ovisit će ponajviše o brzini prelijevanja novčanih sredstava s prekonoćnih na oročene depozite, ističe se u HNBlogu. Navode i da je brzinu porasta udjela oročenih depozita ipak vrlo teško projicirati budući da se posljednjeg desetljeća udio oročenih depozita gotovo isključivo smanjivao pod utjecajem pada depozitnih stopa na iznimno niske razine.

U srednjem rasponu promatranih scenarija dobit banaka mogla bi se smanjiti za jednu do dvije petine, dok bi se u rubnom scenariju povratka udjela oročenih depozita na povijesno najviše vrijednosti mogla spustiti i za gotovo dvije trećine.

„Nastavak rasta kamatnih prihoda pod utjecajem postupnog dospijeća starih kredita, odobrenih uz niže kamatne stope, i porast kamatnih stopa na dio postojećih kredita odobren uz varijabilne stope, mogli bi donekle ublažiti smanjenje dobiti banaka u odnosu na projekcije, ali nije izgledno da bi ga mogli u potpunosti nadoknaditi“, priopćeno je iz HNB-a.

Znatnije prelijevanje prekonoćnih depozita na oročene moglo bi osjetno smanjiti profitabilnost banaka. Profitabilnost banaka u scenariju zadržavanja udjela oročenih depozita na postojećim razinama, uz blagi dodatni porast depozitnih kamatnih stopa na razini sustava, suočila bi se s padom nominalne dobiti od približno 248 milijuna eura, što je otprilike 14 posto ocijenjene dobiti za 2023. godinu.

Pročitajte još:

„U drugom rubnom scenariju, u kojemu bi se udjeli oročenih depozita vratili na maksimalne povijesne razine, dobit banaka snažno bi se smanjila, čak za više od 1,1 milijardu eura, što čini više od 60 posto ocijenjene dobiti za 2023. godinu. No, taj se scenarij ipak ne čini osobito vjerojatnim u kratkom roku, pa se izglednijima mogu smatrati scenariji u sredini promatranog raspona, prema kojima bi se profitabilnost mogla smanjiti između 20 i 40 posto nominalne dobiti iz 2023“, priopćeno je iz HNB-a.

Utjecaj rasta kamatnih troškova trebao bi nadmašiti potencijalno povećanje kamatnih prihoda jer stanovništvo raspolaže znatno većim iznosom depozita u odnosu na podignute kredite, a osobito u odnosu na kredite s kamatnim stopama promjenjivima u kratkom roku.

2 Odgovora

Jadne banke ne zarađuju dovoljno…

Zanimljivo…